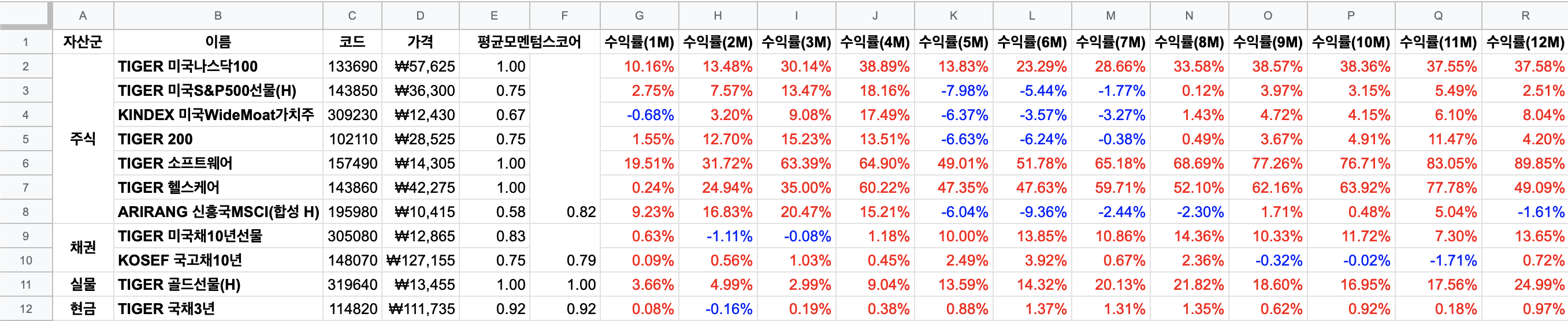

systrader79님의 모멘텀 전략을 실행에 옮기기 위해, 평균 모멘텀 스코어를 자동으로 계산해주는 구글 스프레드시트를 만들어봤다.

전략을 간단히 요약하면, 자산배분 투자에서 각 자산군의 투자 비중을 정할 때, 1점 만점인 평균 모멘텀 스코어 값을 사용하는 것이다. 예를 들어 주식의 모멘텀 스코어 값을 계산해 0.7이 나왔다면 주식에 70% 채권에 30% 투자한다. 매달 다시 계산해 리밸런싱 한다.

평균 모멘텀 스코어를 계산하는 방법은 다음과 같다.

- 최근 1개월~12개월 수익률을 구한다.

- 수익률이 +면 1점 아니면 0점을 부여한다.

- 평균값을 구한다.

자세한 설명은 systrader79님의 블로그 포스팅을 참고하거나, systrader79님이 쓴 책을 읽어보는 걸 추천한다.

실전 투자 전략 (5) - 절대 모멘텀 전략 (1)

여러분이 제가 제시했던 투자의 기초 이론들을 모두 이해하셨다면, 지금부터는 이런 모든 이론들을 종합해서 실제로 여러분이 직접 여러분의 소중한 자산을 투자할 수 있는 실전 투자 모델을

stock79.tistory.com

|

|

매달 최근 1~12개월 수익률을 매번 손으로 계산하는 것은 너무 비효율적이므로, 구글 스프레드시트를 작성했다.

평균모멘텀스코어_게으른투자

모멘텀스코어 자산군,이름,코드,가격,평균모멘텀스코어,수익률(1M),수익률(2M),수익률(3M),수익률(4M),수익률(5M),수익률(6M),수익률(7M),수익률(8M),수익률(9M),수익률(10M),수익률(11M),수익률(12M) 주식,TIG

docs.google.com

최근 1개월 수익률을 계산하는 수식은 아래와 같다. 최근 5일의 데이터를 불러오는 이유는 공휴일이 포함된 경우를 고려하기 위함이다.

=$D2/INDEX(GOOGLEFINANCE($C2, "close", EDATE(TODAY(), -1), 5), 2, 2) - 1

자산군별 스코어와 종목별 스코어를 개인의 전략의 맞게 활용하면 된다.

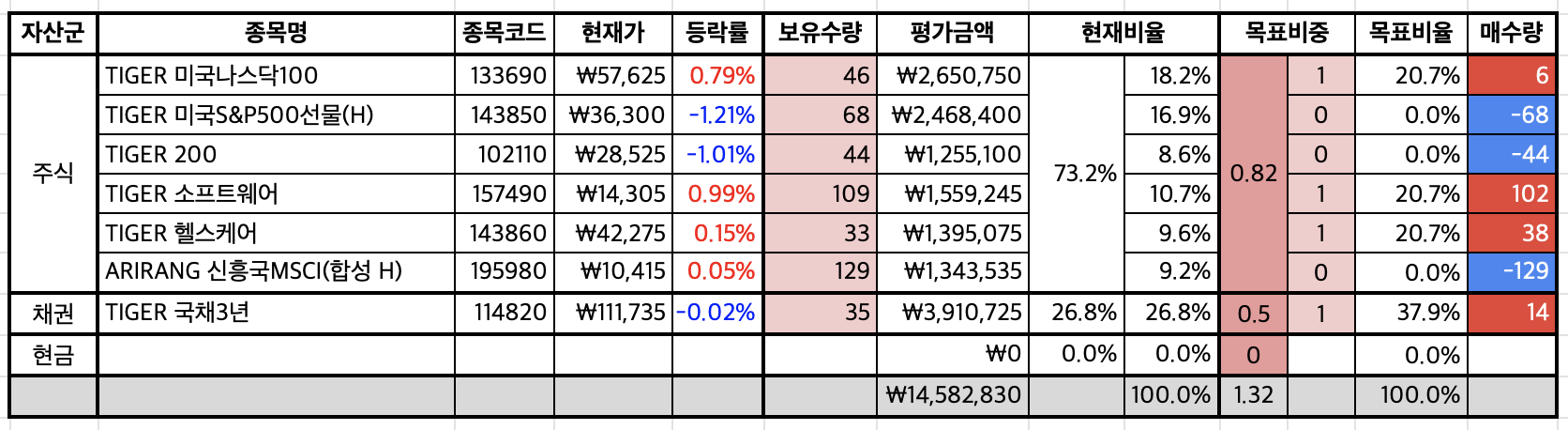

내가 고민하고 있는 전략은, 위 결과를 보고 이번 달 주식:현금(국채3년)의 비중을 0.82:0.5로 가져가는 것이다. 현금 0.5는 고정 비중으로 주식 시장이 엄청나게 좋을 땐 주식:현금 비중이 1:0.5가 된다. 현금의 고정 비중이 높을수록 수익률은 낮지만 최대낙폭은 억제하는 안정적인 포트폴리오가 된다.

주식 자산군 내에서는 상대 모멘텀을 적용해 평균 모멘텀 스코어가 높은 상위 2~3개 종목에 평균 모멘텀 스코어 비중을 적용하여 투자한다.

평균 모멘텀 스코어 계산결과를 적용한 리밸런싱 표는 아래와 같다.

기존에는 상승 추세가 강한 TIGER 소프트웨어의 비율이 8.8%여서 아쉬움이 있었는데, 평균 모멘텀 스코어를 활용하여 자산배분, 종목배분 비중을 정하니 20.7%로 증가하였다. 처음부터 이렇게 투자하면 좋았겠다는 아쉬움이 크다.

평균 모멘텀 스코어를 활용한 투자 전략은 자산군간, 종목간 비중을 상황에 맞게 탄력적으로 조정해준다는 점에서 개인적으로 올웨더 포트폴리오보다 편안하게 느껴진다.

모멘텀 투자 전략은 매매가 많이 발생하므로, 매매 과정에서 세금이 발생하지 않는 연금계좌(연금저축펀드, IRP)를 활용하는 것이 좋다.

국내주식투자 포트폴리오 리밸런싱 엑셀 양식

미국 직투 버전을 업그레이드하여 국내 버전도 만들어 봤다. 자산배분 투자자를 위하여 자산군(현금, 채권, 실물) 간 비중을 입력할 수 있게 만들었다. 미국주식투자 포트폴리오 리밸런싱 엑셀 �

lazy-investor.tistory.com

'템플릿' 카테고리의 다른 글

| 배당 성장주 투자, 배당금 재투자 시뮬레이션 구글 스프레드시트 양식 (3) | 2020.11.10 |

|---|---|

| 국내주식투자 포트폴리오 리밸런싱 엑셀 양식 (48) | 2020.06.22 |

| 미국주식투자 포트폴리오 리밸런싱 엑셀 양식 (20) | 2020.06.12 |